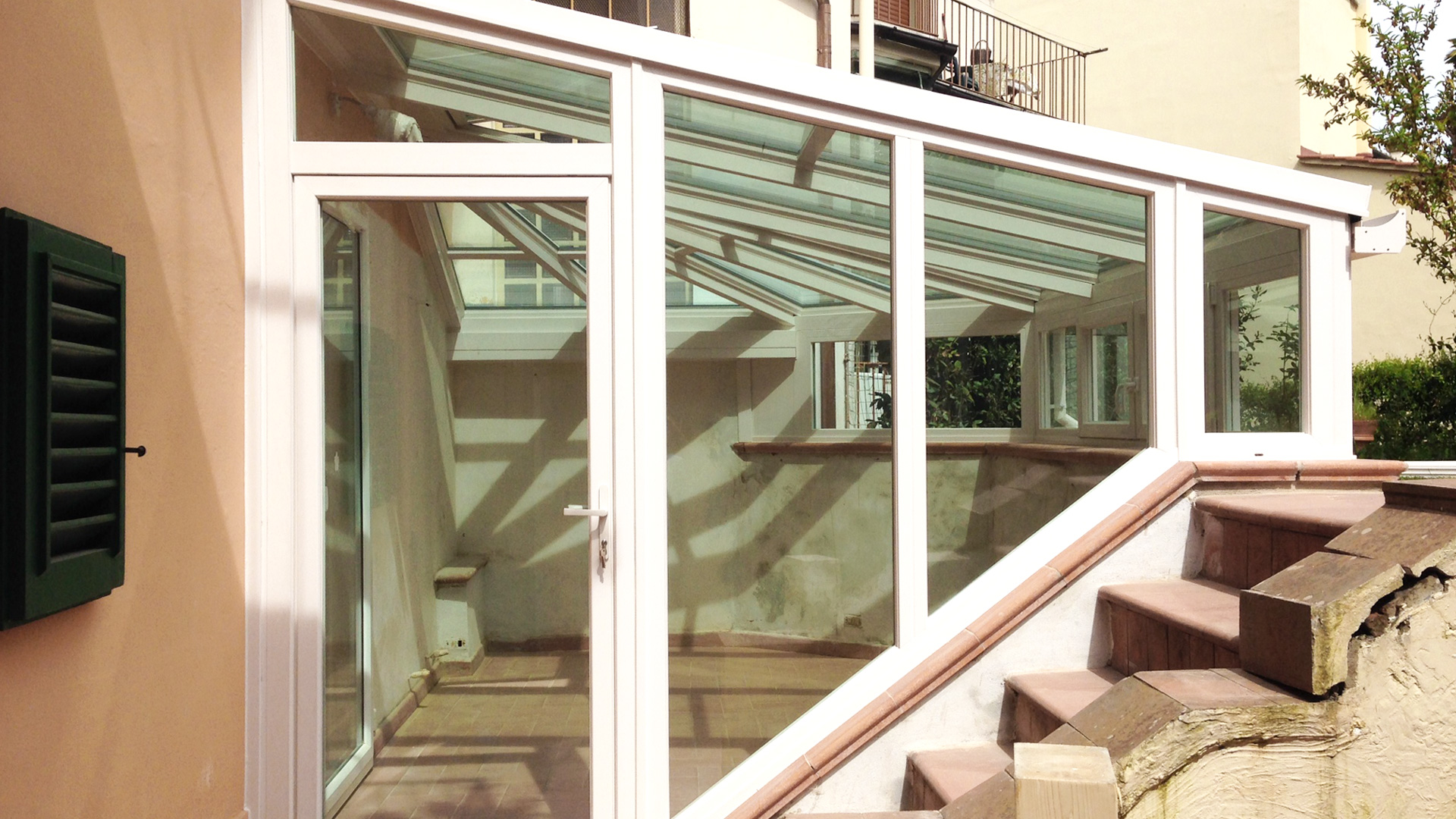

Detrazione fiscale per le ristrutturazioni

La legge di Bilancio 2020 (legge n.160 del 27 dicembre 2019) ha prorogato anche per l’anno in corso quindi fino al 31/12/2020

gli incentivi fiscali per i lavori di ristrutturazione edilizia. Il cosiddetto bonus ristrutturazione

è pari a una detrazione Irpef del 50% delle spese sostenute (bonifici effettuati) dal 26 giugno 2012 al 31 dicembre 2020,

da ripartire in 10 quote annuali di pari importo, per un tetto massimo di spesa di 96.000 euro per ciascuna unità immobiliare.

L’agevolazione può essere richiesta per le spese sostenute nell’anno, secondo il criterio di cassa, da tutti i contribuenti

che possiedono o detengono l’immobile sul quale sono effettuati gli interventi. Se non interverranno altre proroghe dal 1° gennaio 2021,

si tornerà alla misura originaria prevista dall’art.16-bis del TUIR, ovvero un bonus Irpef del 36% per un limite massimo di 48.000 euro.

Per quali lavori spetta?

In base a quanto già previsto nella sopra citata legge di Bilancio 2020 e come meglio chiarito nella guida dell’Agenzia delle Entrate, il bonus per le RISTRUTTURAZIONI EDILIIZIE 2020 permette di richiedere l’agevolazione fiscale per le spese sostenute nell’anno, secondo il criterio di cassa, e va suddivisa fra tutti i contribuenti che possiedono o detengono, sulla base di un titolo idoneo, l’immobile sul quale sono effettuati gli interventi di seguito elencati:

- Lavori di manutenzione ordinaria, straordinaria, restauro, risanamento conservativo e ristrutturazione edilizia effettuati su parti comuni di edifici residenziali, cioè su condomini (interventi indicati alle lettere a), b), c) e d) dell’articolo 3 del D.P.R. 6 Giugno 2001 n. 380 e s.m.i..

- Interventi di manutenzione straordinaria, restauro e risanamento conservativo, ristrutturazione edilizia effettuati su singole unità immobiliari residenziali di qualsiasi categoria catastale, anche rurali e pertinenze (interventi elencati alle lettere b), c) e d) dell’articolo 3 del D.P.R. 6 Giugno 2001 n. 380 e s.m.i.) - Non sono ammessi al beneficio fiscale delle detrazioni gli interventi di manutenzione ordinaria (spettanti solo per i lavori condominiali), a meno che non facciano parte di un intervento più vasto di ristrutturazione.

- Interventi relativi all’adozione di misure finalizzate a prevenire il rischio del compimento di atti illeciti da parte di terzi, cosi come previsto all’art. 16-bis del T.U.I.R. DRP 917/1986 lettera f e s.m.i.). Per “atti illeciti” si intendono quelli penalmente illeciti (per esempio furto, aggressione, sequestro di persona e ogni altro reato la cui realizzazione comporti la lesione di diritti giuridicamente protetti). In questi casi, la detrazione è applicabile unicamente alle spese sostenute per realizzare interventi sugli immobili. Non rientra nell’agevolazione, per esempio, il contratto stipulato con un istituto di vigilanza. A titolo esemplificativo, rientrano tra queste misure:

- rafforzamento, sostituzione o installazione di cancellate o recinzioni murarie degli edifici;

- apposizione di grate sulle finestre o loro sostituzione;

- porte blindate o rinforzate;

- apposizione o sostituzione di serrature, lucchetti catenacci, spioncini;

- installazione di rilevatori di apertura e di effrazione sui serramenti;

- apposizione di saracinesche;

- tapparelle metalliche con bloccaggi;

- vetri antisfondamento;

- casseforti a muro;

- fotocamere o cineprese collegate con centri di vigilanza privati;

- apparecchi rilevatori di prevenzione antifurto e relative centraline.

- Oltre alle spese necessarie per l’esecuzione dei lavori, ai fini della detrazione è possibile considerare anche le spese per la progettazione e le altre prestazioni professionali connesse.

Come fare a fruire del bonus Ristrutturazione Edile?

I contribuenti devono indicare nella dichiarazione dei redditi, da fare a seconda della tipologia del contribuente con il modello 730 o modello Unico, i dati catastali identificativi dell’immobile.

Se i lavori agevolativi sono effettuati da chi detiene l’immobile nella dichiarazione dei redditi vanno indicati gli estremi di registrazione dell’atto che ne costituisce titolo.

Il contribuente inoltre deve conservare ed esibire, a richiesta degli uffici, i seguenti documenti cosi come indicato nel provvedimento del Direttore dell’Agenzia delle Entrate del 2 novembre 2011:

- Le abilitazioni amministrative richieste dalla vigente legislazione edilizia in relazione alla tipologia di lavori da realizzar e (Concessione, autorizzazione o comunicazione di inizio lavori).

- Per gli immobili non ancora censiti, domanda di accatastamento.

- Ricevute di pagamento dell’imposta comunale sugli immobili, se dovuta.

- Delibera assembleare di approvazione dell’esecuzione dei lavori, per gli interventi riguardanti parti comuni di edifici residenziali, e tabella millesimale di ripartizione delle spese.

- In caso di lavori effettuati dal detentore dell’immobile, se diverso dai familiari conviventi, dichiarazione di consenso del possessore all'esecuzione dei lavori.

- Comunicazione preventiva indicante la data di inizio dei lavori all’Azienda sanitaria locale, qualora la stessa sia obbligatoria secondo le vigenti disposizioni in materia di sicurezza dei cantieri.

- Fatture e ricevute fiscali comprovanti le spese effettivamente sostenute.

- Ricevute dei bonifici di pagamento.

I contribuenti al fine di fruire della detrazione devono inoltre effettuare il pagamento di tutti i lavori tramite bonifico cosiddetto parlante, bancario o postale (anche “on line”). Tale modulo precompilato deve necessariamente contenere i seguenti dati:

- causale del versamento, con riferimento alla norma (articolo 16-bis del Dpr 917/1986) e indicazione del n° di fattura/e (Acconto, 2° Acconto, eventuali altri Acconti e Saldo) cui è riferito il pagamento;

- codice fiscale del beneficiario della detrazione;

- codice fiscale o numero di partita Iva del beneficiario del pagamento.

Quando vi sono più soggetti che sostengono la spesa e tutti intendono fruire della detrazione, il bonifico deve riportare il numero di codice fiscale delle persone interessate al beneficio.

Per gli interventi realizzati sulle parti comuni condominiali, oltre al codice fiscale del condominio è necessario indicare quello dell’amministratore o di altro condomino che effettua il pagamento.

Va anche precisato che: se l’ordinante del bonifico è una persona diversa da quella indicata nella disposizione di pagamento quale beneficiario della detrazione, in presenza di tutte le altre condizioni previste dalla norma, la detrazione deve essere fruita da quest’ultimo (circolare dell’Agenzia delle entrate n. 17/E del 24 aprile 2015).

Documenti da conservare per il bonus Ristrutturazione Edilizia

Non va inviata alcuna domanda. Solo in caso di verifica da parete dell’agenzia andranno esibiti i documenti indicati nel provvedimento del

Direttore dell’Agenzia delle Entrate del 2 novembre 2011.

In particolare, oltre alla ricevuta del bonifico, sono tenuti a conservare:

- le fatture o le ricevute fiscali relative alle spese effettuate per la realizzazione dei lavori di ristrutturazione.

Questi documenti, che devono essere intestati alle persone che fruiscono della detrazione, potrebbero essere

richiesti, infatti, dagli uffici finanziari che controllano le loro dichiarazioni dei redditi.

Inoltre, il contribuente deve essere in possesso di:

- domanda di accatastamento, se l’immobile non è ancora censito;

- ricevute di pagamento dell’imposta comunale (Imu), se dovuta;

- delibera assembleare di approvazione dell’esecuzione dei lavori e tabella millesimale di ripartizione delle spese, per gli interventi sulle parti condominiali;

- dichiarazione di consenso all’esecuzione dei lavori del possessore dell’immobile, per gli interventi effettuati dal detentore dell’immobile, se diverso dai familiari conviventi;

- abilitazioni amministrative richieste dalla vigente legislazione edilizia in relazione alla tipologia di lavori da realizzare (concessioni, autorizzazioni, eccetera) o, se la normativa non prevede alcun titolo abilitativo, dichiarazione sostitutiva dell’atto di notorietà in cui indicare la data di inizio dei lavori e attestare che gli interventi realizzati rientrano tra quelli agevolabili.

A chi spettano le detrazioni?

Le detrazioni fiscali sopracitate spettano a tutti i contribuenti che sono assoggettati all’imposta sul reddito delle persone fisiche (Irpef), residenti o meno in Italia. Nello specifico:

- al proprietario o al nudo proprietario;

- al titolare di un diritto reale di godimento (usufrutto, uso, abitazione o superficie);

- all’inquilino/locatario o al comodatario;

- ai soci di cooperative divise e indivise;

- ai soci delle società semplici;

- agli imprenditori individuali, solo per gli immobili che non rientrano fra quelli strumentali o merce;

- soggetti indicati nell’articolo 5 del Tuir, che producono redditi in forma associata (società semplici, in nome collettivo, in accomandita semplice e soggetti a questi equiparati, imprese familiari), alle stesse condizioni previste per gli imprenditori individuali.

Hanno diritto alla detrazione, inoltre, purché sostengano le spese e siano intestatari di bonifici e fatture:

- il familiare convivente del possessore o detentore dell’immobile oggetto dell’intervento (il coniuge, i parenti entro il terzo grado e gli affini entro il secondo grado);

- il coniuge separato assegnatario dell’immobile intestato all’altro coniuge;

- il componente dell’unione civile (la legge n. 76/2016, per garantire la tutela dei diritti derivanti dalle unioni civili tra persone delle stesso sesso, equipara al vincolo giuridico derivante dal matrimonio quello prodotto dalle unioni civili);

- il convivente more uxorio, non proprietario dell’immobile oggetto degli interventi né titolare di un contratto di comodato, per le spese sostenute a partire dal 1° gennaio 2016.

L’agevolazione spetta anche se le abilitazioni comunali sono intestate al proprietario dell’immobile e non al familiare che beneficia della detrazione.

La condizione di convivente o comodatario deve sussistere al momento dell’invio della comunicazione di inizio lavori.

Per coloro che acquistano un immobile sul quale sono stati effettuati interventi che beneficiano della detrazione, le quote residue del “bonus” si trasferiscono automaticamente, a meno che non intervenga accordo diverso tra le parti.

ATTENZIONE

Nel caso in cui gli interventi effettuati rientrino sia nelle agevolazioni previste per il risparmio energetico che in quelle previste per

le ristrutturazioni edilizie, il contribuente può usufruire, per le medesime spese, soltanto dell’uno o dell’altro beneficio

fiscale, rispettando gli adempimenti specificamente previsti in relazione a ciascuna di esse.

Link correlati:

Guida Agenzia delle Entrate “Ristrutturazioni edilizie”